|

ССБ – собственные

средства брокера, рассчитанные в соответствии с установленной ФСФР методикой;

СРК – совокупный

размер кредитов (займов), предоставленных брокеру в целях увеличения средств

брокера, используемых в расчетах по маржинальным сделкам;

МРК – максимальный

размер кредитов, которые могут быть получены брокером по первому требованию по

открытым ему кредитным линиям кредитными организациями.

При этом в

составе величины СРК учитываются только кредиты (займы), договоры о

предоставлении которых отвечают следующим условиям:

· срок предоставления кредита (займа) составляет не менее 1 года;

· кредит (заем) не истребуется кредитором ранее окончания срока

действия, за исключением случаев существенного нарушения со стороны брокерско-дилерской

компанией условий договора, а также в иных случаях, предусмотренных

федеральными законами в качестве основания расторжения либо изменения договора

по требованию одной из сторон на основании решения суда;

· выплата основной суммы долга происходит после окончания срока

действия договора единовременно.

В составе

показателя МРК учитываются только кредитные линии, договоры о предоставлении

которых отвечают следующим условиям:

·

срок действия договора об открытии кредитной линии составляет не

менее 1 года;

·

закрытие кредитной линии не последует в течение обусловленного

срока, за исключением случаев существенного нарушения со стороны брокера

условий договора, а также в иных случаях, предусмотренных федеральными законами

в качестве основания расторжения либо изменения договора по требованию одной из

сторон на основании решения суда.

Вторым

нормативом выступает норматив предельно допустимого размера задолженности

одного клиента перед брокером (норматив R2), установленный в размере не более

0,25 и рассчитываемый по формуле

где ИЗК – задолженность

клиента перед брокером.

В первый

час после начала торговой сессии брокер предоставляет организатору торговли

отчет за предыдущий рабочий день о каждом клиенте, имеющем задолженность перед

брокером по займам, возникшим в результате совершения последним маржинальных

сделок. В отчете должны быть указаны:

·

наименование или уникальный код или номер клиента, присвоенный

брокером;

·

уровень маржи и норматив R2 по истечении первого часа торговой сессии соответствующего

организатора торговли и на момент завершения расчетов на всех организаторах

торговли, через которых осуществляются сделки в интересах клиента;

·

размер задолженности клиента перед брокером по истечении первого

часа торговой сессии соответствующего организатора торговли и на момент

завершения расчетов на всех организаторах торговли, через которых

осуществляются сделки в интересах клиента;

·

норматив R1 на момент завершения расчетов на всех организаторах торговли,

через которых осуществляются сделки в интересах клиента.

При

отсутствии системы исполнения сделок, механизма «поставки против платежа»,

возрастают системные риски при осуществлении брокерско-дилерскими компаниями

маржинальной торговли ценными бумагами.

В то же

время, при развитии маржинальной торговли, когда возникает рынок оптового

кредитования брокер-брокер, банк-брокер, теоретически могут возникать цепочки

неплатежей и при использовании системы предоплаты.

Системный

риск связан также с усилением колебаний вследствие маржинальной торговли. Имеет

смысл ставить вопрос о создании системы резервирования средств для

лимитирования возможных потерь брокерско-дилерскми компаниями и системы

страхования таких рисков, возможно, с помощью различных опционных схем.

Управление

рисками брокерско-дилерской компании является комплексным вопросом.

Национальная ассоциация участников фондового рынка разработала стандарты

управления рисками профессионального участника рынка ценных бумаг с учетом

требований Евросоюза и рекомендаций Базельского комитета. Стандарты включают в

себя комплекс мер, позволяющих выстроить эффективную политику риск-менеджмента

в компании.

Работа над

документом продолжалась три года, что позволило включить международную практику

и опыт деятельности российских компаний. Изначально стандарты будут носить

рекомендательный характер, после этого НАУФОР будет осуществлять сбор статистической

информации с целью оценки эффективности стандартов. Через полгода

предполагается согласование стандартов с ФСФР с целью придания им статуса

обязательных стандартов. Реализация проекта предполагается на 2009 год.

Стандарты

подробно описывают все основные риски профессиональных участников рынка –

операционного, кредитного, рыночного и риска ликвидности, а так же процедуры

управления каждыми из них, регламентируют правила работы, взаимодействие

подразделений. Кроме того, документ впервые на российском рынке регламентирует

работу риск-менеджера компании.

Документ

состоит из пяти глав. Общая часть стандартов посвящена корпоративной структуре,

обеспечивающей управление организацией рисками на эффективном уровне,

определяет круг внутренних документов и процедур, позволяющих наилучшим образом

подчинить внутреннюю корпоративную структуру компании задачам управления

рисками. Документ также вводит понятие риск-менеджера в компании, определяет

его статус, место в организации, функции и полномочия по отношению к другим

подразделениям.

Специальные части

посвящены отдельным видам рисков – операционному, кредитному, рыночному и риску

ликвидности. Они содержат определения, рекомендации в отношении выявления

соответствующих рисков, их оценки, правильного реагирования, дают рекомендации

в отношении лимитов по соответствующим рискам.

На

сегодняшний день в части внутреннего учета брокерско-дилерские компании

руководствуются Постановлением ФСФР №108н от 11 декабря 2001 г. «Порядок

ведения внутреннего учета сделок, включая срочные сделки, и операций с ценными

бумагами профессиональными участнимами рынка ценных бумаг, осуществляющими

брокерскую, дилерскую деятельность и деятельность по управлению ценными

бумагами».

Документами

внутреннего учета выступают правила ведения внутреннего учета сделок в обществе

с полным объемом приложений в виде регистров, поручений и записок; порядок

присвоения и использования номеров, символов (кодов, аббревиатур, индексов,

условных наименований) при подготовке и заполнении подтверждающих и иных документов

внутреннего учета, а также номеров сделок; перечень и порядок идентификации

сотрудников, имеющих доступ к информации, содержащейся во внутреннем учете, и

порядок их доступа; Порядок и принципы присвоения уникальных идентификационных

символов (кодов, аббревиатур, индексов, условных наименований) клиентам.

Особенностью

разработанных стандартов управления рисками является ориентация на определение

риска на основе качественных показателей, которые, по мнению председателя

ассоциации Алексея Тимофеева, белее гибкие и эффективные, чем числовые

показатели. Тем не менее, как пояснила заместитель главы НАУФОР Мария

Черемисина, в стандартах введены два количественных показателя: коэффициент средней

ликвидности и коэффициент мгновенной ликвидности. Столь незначительное количество

числовых показателей объясняется тем, что в современных условиях на фондовом

рынке ввести жесткий коэффициент невозможно.

На

сегодняшний день брокерско-дилерские компании используют количественные

показатели для оценки рисков. Рассмотрим рыночный риск, который может

возникать, если позиция брокерско-дилерской компании, занятая по ценной бумаге,

является слишком большой по отношению к размеру рынка бумаги и при попытке реализовать

активы велика вероятность падения цен в связи с прохождением через рынок

слишком большой партии.

Для оценки

рыночного риска применяется модель «Стоимостной меры риска» («Value-at-risk»). Данная модель основана

адекватности риска полученному доходу.

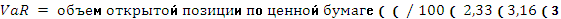

VaR – «это выраженная в данных

денежных единицах (базовой валюте) оценка величины, которую не превысят

ожидаемые в течении данного периода времени потери с заданной вероятностью»[11].

В моделях VaR осуществляется количественная оценка

риска с использованием статистических методов. VaR определяют потенциальные денежные

потери в случае неблагоприятного изменения рыночной цены.

Сущность

модели VaR можно определить формулой:

VaR измеряет наибольший денежный убыток,

ожидаемый в конце заданного временного интервала с заданным доверительным

интервалом. Доверительный интервал является статистическим параметром. По сути,

он означает, что мы хотим знать с определенной точностью, что потенциальные

потери по данным торговым позициям не превысят значения VaR.

Как и любые

модели, модели VaR хороши настолько, насколько хороши их входные параметры. Среди

всех параметров модели VaR наиболее сложной задачей является прогнозирование наихудшего

изменения рыночной цены ценной бумаги, которое осуществляется с использованием

статистического анализа временных рядов, образованных историческими данными.

В настоящий

момент используются различные модели VaR. Наиболее быстрой и эффективной моделью является параметрическая

модель VaR, использующая определенные предположения относительно

статистических законов распределения вероятностей случайной величины, которой в

модели является изменение рыночной цены ценной бумаги.

Основным

постулатом параметрической модели VaR является предположение о том, что относительное изменение

рыночной цены ценной бумаги подчиняется логнормальному закону распределения

случайной величины.

1. Значения

случайной величины, случайной величины Х, представляющей собой относительное

изменение рыночной цены ценной бумаги, распределены симметрично относительно

среднего значения m.

2. N% всех значений случайной величины

попадает в интервал [m-s] или в интервал [m+s], где s (сигма) – отклонение

случайной величины относительно среднего или разброс значений случайной

величины, называемый стандартным отклонением. В нашем случае это будет означать

следующее: мы можем утверждать с уверенностью в N%, что относительное изменение рыночной

цены по ценной бумаге в течение периода не будет ниже, чем [m-s], и не выше, чем [m+s].

При

практическом использовании параметрической модели VaR, применяются также рекомендации

Базельского комитета по банковскому надзору. В число этих рекомендаций входят

следующие:

·

использовать для расчета сигмы исторические данные не менее, чем

за один год;

·

использовать доверительный интервал 99% для расчета значения VaR, следовательно, сигму, которой в

нормальном распределении соответствует доверительный интервал N%, необходимо умножить на поправочный коэффициент

2,33;

·

использовать период поддержания позиции 10 дней, так как период

поддержания позиции в один день слишком оптимистичен, поскольку для ликвидации

позиции требуется время даже на очень ликвидном рынке. С увеличением периода

поддержания позиции до 10 дней для учета эффекта накопления риска дневное

стандартное отклонение необходимо умножить на корень квадратный из 10 или 3,16;

·

использовать корректирующий множитель, равный 3 для обеспечения

дополнительной защиты против гораздо более нестабильных ситуаций, чем

наблюдаемые ситуации в прошлом.

Таким

образом, формула расчета VAR с учетом рекомендаций Базельского комитета

выглядит следующим образом

риск брокерский управление

страхование

Правила

Базельского комитета допускают использование фондового индекса для вычисления

стоимостной меры риска по акциям, составляющим хорошо диверсифицированный

портфель. Для расчета риска по портфелю, состоящему из «голубых фишек»

российского фондового рынка, например, можно использовать фондовый индекс РТС.

VaR обычно не используется

применительно к рынкам, находящимся в состоянии кризиса.

Так же широкий

спектр рисков возникает в рамках осуществления маржинальной торговли, при

управлении которыми так же прибегают к количественным показателям.

В

аналитической записке Национальной фондовой ассоциации, направленной в

Федеральную службу по финансовым рынкам[12],

определены 9 рисков, связанных с осуществлением маржинальной торговли.

Маржинальная торговля в рамках действующего законодательства

может трактоваться как специфический вид кредитования. Вероятность полного

возврата заемных средств во многом связана с тем, насколько верно инвестор

угадывает направление движение рынка. Брокерско-дилерская компания в рамках управления

рисками, возникающими при осуществлении маржинальной торговли, может принять

нормативный уровень маржи, список маржинальных ценных бумаг и дополнительные

ограничения.

В соответствии с постановлением Федеральной комиссии по

рынку ценных бумаг от 13 августа 2003 г. №03–37/пс «О правилах

осуществления брокерской деятельности при совершении на рынке ценных бумаг

сделок с использованием денежных средств и / или ценных бумаг,

переданных брокерам в заем клиенту (маржинальных сделок)», величина

обеспечения, предоставляемого клиентом под обязательства по займу, возникшему в

результате совершения маржинальных сделок.

Уровень

маржи рассчитывается с учетом всех сделок, заключенных до момента расчета, в

том числе сделок, расчеты по которым должны быть осуществлены не позднее

окончания текущего рабочего дня.

Страницы: 1, 2, 3

|