|

3.2 Оценка рыночной стоимости компаний и проведение процедуры поглощения

Процесс

интеграции осуществляется на примере поглощения ОАО «Приморский кондитер»,

открытым акционерным обществом Холдинговой компанией «Объединенные кондитеры».

В ходе проведения оценки финансовых показателей деятельности ОАО «Объединенные

кондитеры» зафиксирован низкий уровень рентабельности и уменьшение чистой

прибыли. Данная сделка по поглощению позволит Холдинговой компании улучшить

свои финансовые показатели, расширить географию влияния, улучшить и закрепить

свои позиции в регионе. А также значительную роль в сделке играет мотив монополии.

Компания ОАО «Приморский кондитер» получит в свою очередь новые эффективные

каналы сбыта.

Для

данных мероприятий используется горизонтальная интеграция, т.к. происходит

объединение участников одного сегмента отрасли, производящих сходный продукт и

имеющих аналогичный производственный цикл. В данном процессе объединились

интересы собственников: компании пропорционально сохранили свои дали в

объединённой компании. В результате поглощения ОАО «Приморский кондитер

становиться дочерней компанией ОАО «Объединенные кондитеры» и весь контроль за

деятельностью дочерней организации осуществляет Холдинговая компания.

На

первоначальном этапе определяется оценка синергетического эффекта (разность

рыночных стоимостей участников до и после процесса интеграции). Инициатор

процесса проводит экономические расчёты планируемой совместной деятельности

после интеграции, прогнозируемые выгоды (основа мотивов интеграции). Далее с

использованием подходов определения рыночной стоимости определяется стоимость

каждого участника как отдельного игрока рынка, а затем рассчитывается рыночная

стоимость интегрированного участника на основе спрогнозированных значений,

причём оба процесса производятся на одну и ту же дату оценки. При существовании

выгод от интеграции мы получим общую стоимость элементов, превышающую стоимость

каждого элемента, - это и будет синергетическим эффектом.

Экономический

эффект рассчитывается методом чистых активов и методом капитализации.

Применение

метода капитализации прибыли в оценке стоимости ОАО Холдинговая компания

«Объединенные кондитеры» является наиболее оптимальным с точки зрения как

мировой практики при оценке предприятий, имеющих историю своей деятельности,

так и будущей сделки по поглощению ОАО «Приморский кондитер», которая является

стратегическим шагом в развитии ОАО Холдинговая компания «Объединенные

кондитеры» Данный метод оценки позволяет с высокой степенью достоверности

оценить стоимость компаний.

Оценка

рыночной стоимости компаний, будет так же производиться методом чистых активов.

При этом методе активы и пассивы предприятия корректируются до их оценочной

рыночной стоимости, и этим определяется совокупная стоимость акционерного

капитала комплекса.

Прогнозы,

содержащиеся в оценке стоимости, основываются на текущих рыночных условиях и

предполагаемых краткосрочных факторах, влияющих на изменение спроса и

предложения. Предполагается также, что в прогнозный период будет проведена

сделка по поглощению ОАО «Приморский кондитер».

Для

определения стоимости бизнеса методом капитализации прибыли ОАО Холдинговая

компания «Объединенные кондитеры» И ОАО «Приморский кондитер» необходимо

определить ставку дисконтирования. Проведён расчёт ставки дисконтирования по

методу кумулятивного построения.

Расчёт

ставки дисконтирования по методу кумулятивного построения, представлен в

таблице 3.15.

Таблица

3.15 - Определение ставки дисконтирования методом кумулятивного построения, ОАО

Холдинговая компания «Объединенные кондитеры»

| Вид риска |

Значение, % |

| Безрисковая ставка дохода |

7,5 |

| Руководящий состав: качество управления |

2 |

| Размер компании |

3 |

| Финансовая структура |

2 |

| Товарная/территориальная диверсификация |

2 |

| Диверсифицированность клиентуры |

4 |

| Уровень и прогнозируемость прибылей |

3 |

| Прочие риски |

0 |

| Ставка дисконтирования |

23,5 |

В

соответствие с проведённым анализом финансово-хозяйственной деятельности фактор

риска, связанный с качеством управления принят в размере 2 % (управление на

предприятии поставлено на хорошем уровне); фактор риска, связанный с размером

предприятия принимается равным 3 %, фактор риска связанный с финансовой

структурой предприятия принят равным 2 %, риск товарной и территориальной

диверсификации принят равным 4 %, риск, связанный с прогнозируемостью прибылей

принят в размере 3 % (поскольку осуществление деятельности большинством

предприятий в современных условиях российской экономики связано с высоким

риском).

Таким

образом, ставка дисконтирования рассчитанная по методу кумулятивного построения

равна 23,5 %.

По

известной ставке дисконтирования ставка капитализации определяется по следующей

формуле (3.10):

Окончание

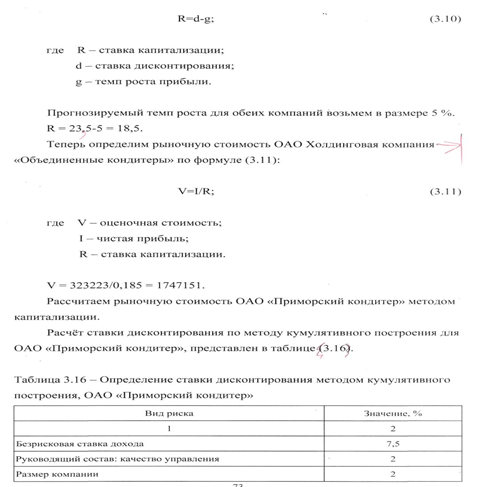

таблицы 3.16 ,

| 1 |

•2

|

| Финансовая структура |

1,5 |

| Товарная/территориальная диверсификация |

2 |

| Уровень и прогнозируемость прибылей |

2 |

| Прочие риски |

0 |

| Ставка дисконтирования |

19 |

В

соответствие с проведённым анализом финансово-хозяйственной деятельности фактор

риска, связанный с качеством управления принят в размере 2 % (управление на

предприятии поставлено на хорошем уровне); фактор риска, связанный с размером

предприятия принимается равным 2 %, фактор риска связанный с финансовой

структурой предприятия принят равным 1,5 % (предприятие достаточно финансово

устойчиво и стабильно развивается), риск товарной и территориальной

диверсификации принят равным 2 % (предприятие имеет стабильные рынки сбыта

своей продукции), риск, связанный с диверсифицированностью клиентуры характерен

для многих предприятий, так и для ОАО «Приморский кондитер» этот данный риск

несколько выше среднего), риск, связанный с прогнозируемостью прибылей принят в

размере 3 % (поскольку осуществление деятельности большинством предприятий в

современных условиях российской экономики связано с высоким риском).

Таким

образом, ставка дисконтирования рассчитанная по методу кумулятивного построения

равна 19 %.

По

известной ставке дисконтирования и размера прогнозируемого темпа роста прибыли,

рассчитаем ставку капитализации.

R= 19-5 = 14.

Теперь,

когда известна ставка капитализации, можно рассчитать рыночную стоимость ОАО

«Приморский кондитер».

V = 82163/0,14 =

586878,6.

Далее

рассчитаем рыночную стоимость компаний методом чистых активов. Метод чистых

активов который используется для компаний, имеющих значительные материальные

активы, и предполагает определение стоимости участника на основе разницы

рыночной стоимости активов и обязательств.

Расчет

рыночной стоимости бизнеса ОАО Холдинговая компания «Объединенные кондитеры»

методом чистых активов, представлен в таблице 3.17.

Таблица 3.17 - Расчет стоимости чистых активов, ОАО Холдинговая компания

«Объединенные кондитеры» о> \£> ~р$\л - /w^y

| Показатель |

Предыдущий год ~тые. руб. |

Текущий год тыс. руб. |

Рыночная стоимость тыс. руб. |

| АКТИВЫ |

|

|

|

|

Долгосрочные

финансовые

вложения

|

9098011 |

9246265 |

9098011 |

| Прочие внеобортные активы |

807 |

-

|

-

|

| Запасы |

107,5 |

140,8 |

107,5 |

| Дебиторская задолженность |

1847,9 |

408,5 |

408,5 |

|

Краткосрочные

финансовые

вложения

|

15000 |

-

|

-

|

| Денежные средства |

12942 |

289181 |

12942 |

| Итого активы |

9128715,4 |

9535995,3 |

9098527 |

| ПАССИВЫ |

|

|

|

| Заемные средства |

372902 |

468484 |

372902 |

| Кредиторская задолженность |

78 |

1 |

1 |

| Итого пассивы |

372980 |

468485 |

372903 |

| ЧИСТЫЕ АКТИВЫ |

8755735,4 |

9067510,3 |

8725624 |

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17

|